Pagar un recibo a través de Internet, enviar dinero a otras personas sin necesidad de tener efectivo en el bolsillo o utilizar aplicaciones (en lugar de monedas y billetes) para pagar en un restaurante son solo algunas de las posibilidades que permite tener una cuenta bancaria. Este acceso es clave para que cada vez más personas aprovechen las ventajas de las nuevas tecnologías que se han ido involucrando en el sistema financiero, a la vez que se evitan temas como el llamado ‘costo social’ del efectivo, que son costos ocultos que tienen para los individuos el uso del dinero. Estos costos están presentes en toda la cadena –desde la generación física de los billetes hasta los procesos de seguridad que están inmersos en su manejo– y pueden representar desde un 0,5% hasta 1,5% del PIB de una nación.

De acuerdo Marcela Carrasco, presidenta de Mastercard para Colombia y Ecuador, la inclusión financiera es una responsabilidad compartida entre países, sectores e industrias. Se trata de un “imperativo generacional y es la forma en la que, como organizaciones, desarrolladores y emprendedores, podemos entregar el potencial y la promesa de una economía global”.

En la actualidad, más de 2.000 millones de personas en todo el mundo no tienen cuentas bancarias (no bancarizados) y millones más no usan las cuentas bancarias que tienen (subancarizados; esta cifra representa casi la mitad de la población adulta del mundo. De estos, casi el 40 por ciento son personas jóvenes, el 50 por ciento son mujeres y la mitad vive en zonas urbanas y tiene empleo.

En el caso de Colombia, el indicador de inclusión financiera se ubica en 2017 en 78,5%, correspondiente a 26,3 millones de adultos con algún producto financiero formal. De estos, 22,6 millones, que equivale al 67,4%, contaban con algún producto financiero activo o vigente.

El producto financiero con mayor penetración entre los colombianos es la cuenta de ahorros. El 72,6% de la población adulta cuenta con alguna cuenta de ahorro –la mayor cantidad de tarjetas débito en el mercado son Mastercard-, que equivale a 24,4 millones de personas. La tarjeta de crédito es el segundo producto con mayor penetración, seguido por el crédito de consumo. En 2017, 9,1 millones cuentan con al menos una tarjeta de crédito vigente y 7,8 con algún tipo de crédito de consumo.

Ventajas evidentes

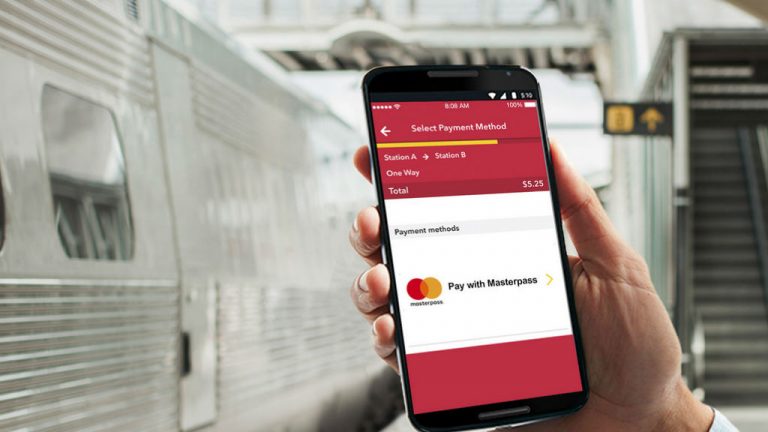

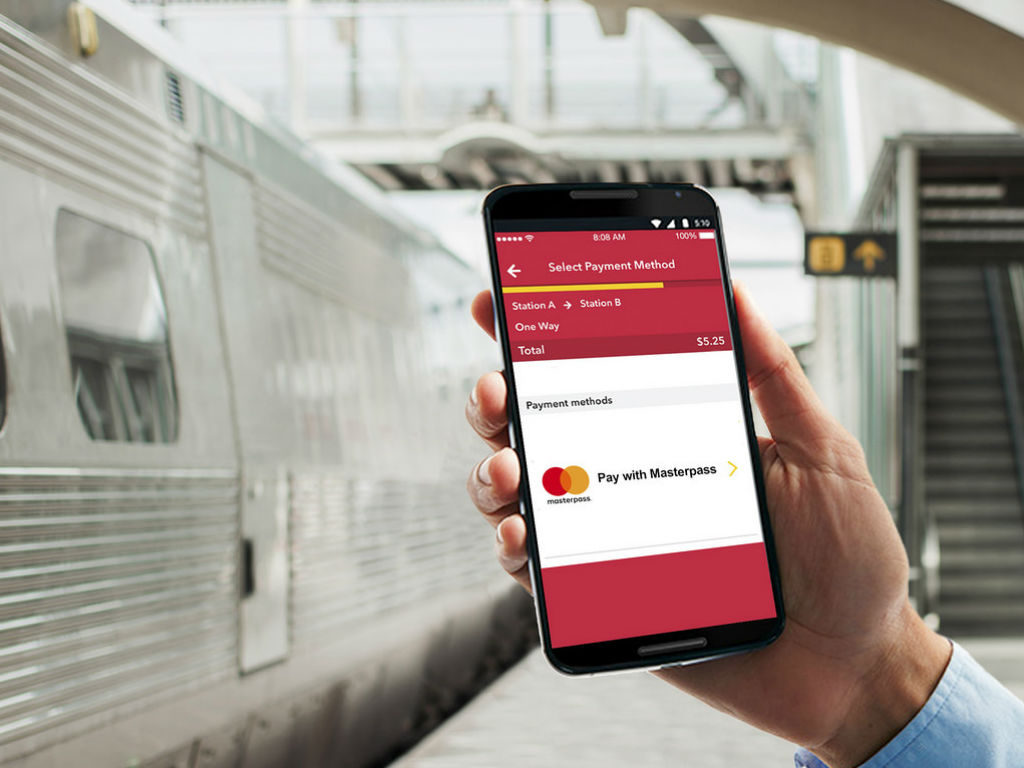

La inclusión financiera implica, como paso esencial, tener una identidad y una cuenta para recibir y retener fondos. Este es el fundamento sobre el cual se basan otras acciones financieras, desde pagar facturas electrónicamente hasta desarrollar la historia crediticia del usuario para pedir préstamos, invertir y comprar seguros. A partir de esto se comienza a tener una visión diferente del comercio y al agregar a la ecuación tecnologías digitales como móvil y prepago, combinadas con biometría, se eliminan barreras para la inclusión.

A pesar de las ventajas de tener relaciones con el sistema financiero, son varias las razones que motivan a las personas a permanecer al margen del modelo. Altos costos de las transacciones, desconfianza, bajos ingresos y preferir tener el dinero en el bolsillo son algunos de los argumentos.

No obstante, estas personas no reciben cosas que la gente bancarizada da por hecho: una forma de ahorrar para un día de necesidad, tomar un préstamo, obtener cuidados de salud o contratar seguros. Esa economía basada en el efectivo los deja más vulnerables al crimen, la inconveniencia y sus costos asociados.

Tecnología es clave

De acuerdo con el Banco Mundial, las nuevas tecnologías son una de las formas más fáciles y convenientes de ampliar rápidamente la inclusión financiera, sobre todo las cuentas de dinero móvil. Ciertas regiones de África, por ejemplo, son las únicas del mundo en las que en promedio más del 10 por ciento de los adultos dice tener una cuenta de dinero móvil. En 13 países el uso supera el este porcentaje, entre ellos Costa de Marfil, Somalia, Tanzania, Uganda y Zimbabwe.La tecnología también puede estimular el uso de cuentas y transformar la manera de hacer pagos. Datos del Banco Mundial revelan que 355 millones de adultos de países en desarrollo que tienen una cuenta bancaria envían o reciben remesas dentro del país en efectivo o en el mercado no oficial. Además, 1.300 millones de adultos de países en desarrollo que tienen una cuenta pagan sus facturas de recolección de residuos, abastecimiento de agua y electricidad en efectivo, y más de 500 millones de adultos de países en desarrollo que tienen una cuenta pagan las matrículas escolares en efectivo. De esta manera, el acceso a pagos digitales a través de un teléfono móvil o de un punto de venta crea oportunidades para brindar opciones de pago más convenientes y asequibles.Imágenes: Flickr Mastercard News.